미국채 금리인상과 채권가격 하락의 상관관계에 대해 / 갈 곳 잃은 차이나머니가 향한 곳 / 중국 은행들의 대규모 중국 국채 매입 / 중국 경제가 살아나서 중국 금리가 오르면 중국 국채가격이 떨어져서 은행들이 폭망할 수 있다 / 해결책은? 중국 경기를 회복시키지 않는 것?

파월은 금리 인상과 관련하여 자산 규모 기준 미국 16위 은행인 실리콘밸리은행(SVB)이 파산하면서 비판이 나왔다. 금리가 상승하자 미국채 금리도 빠르게 올랐고, 채권 가격은 크게 하락했다. 가장 안전한 자산으로 여겨지는 미국채를 대량 보유하고 있던 SVB가 손실을 크게 보았고, 이를 우려한 고객들의 뱅크런이 파산을 불러왔다.#

이 문제로 파월이 크게 비판받고 있다. 빅스텝을 하기 1년여 전부터 인플레이션 문제가 이미 제기되고 있었고, 자리 보전을 위해 눈치보지 않고 선제적으로 대응했다면 이러한 문제를 피할 수 있었기 때문이다. 1년여 기간 동안 베이비스텝으로 시장이 적응할 기간을 주면서 할 수 있던 문제가 볼커 식의 급격한 시장 대응이 되고 말았다. 더 큰 문제는 이 과정에서 파월의 신뢰도가 크게 깎여서 시장이 파월의 말을 신뢰하지 않는다는 것이다.[20]

2023년 금리인상으로 인해, 대선에 도전 중인 도널드 트럼프로부터 '시진핑과 제롬 파월 중 미국을 방해하는 사람이 누구인가?'라고 맹비난받았다. 2024년 트럼프는 또한 파월을 '정치적'이라며 비난하였으며 자신이 당선되면 그를 재임명하지 않을 것이라고 밝혔다.#

- 트럼프 행정부 시절 파월은 여러 차례 주가 폭락이 일어나려고 할 때마다 새로운 대책과 발언을 내놓아 주식시장의 하방을 막는 데 기여하여 Powell Put이라는 용어가 유행하기도 했다.[21] reddit 의 R/WallStreetBets 멤버들은 파월이 주식 시장을 pump 한다고 표현한다. 말 그대로 주가를 펌프질해서 끌어올린다는 말이다. 트럼프가 주가지수에 민감하게 반응하면서 파월을 압박했고, 당연히 전임자처럼 1회 연준의장이 아닌 연임을 하고 싶은 파월은 당시로는 재선 가능성이 높았던 트럼프 말을 무시하기도 어려웠다. 2022년에는 물가상승을 막고자 매파 성향을 보이면서 파월 풋은 과거의 일이 되어버렸고 오히려 입을 열 때마다 지수 폭락을 이끌고 있다.https://www.chosun.com/economy/money/2024/04/16/HBQXWJON65AHHJ445KVVSQ2Z4Q/

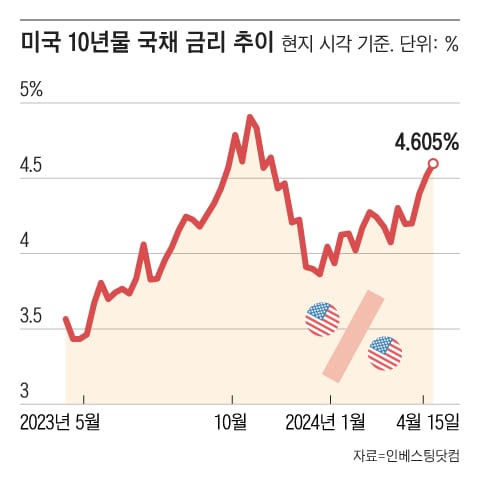

“설마 오겠어? 했던 미국채 10년물 금리 연 4.6%가 다시 왔네요.”(40대 투자자 김모씨)

미국 국채 금리가 들썩이면서 최근 채권 투자자들의 고민이 커지고 있다. 채권 금리와 채권 가격은 반대로 움직이기 때문이다. 15일 미국 국채 10년물 금리는 작년 11월 이후 5개월 만에 처음으로 연 4.6% 위로 올라섰다.

채권 금리가 오르면 기존에 발행된 채권은 금리 매력이 떨어지기 때문에 가격이 하락하고, 투자자의 평가 손실로 이어진다. 올해 미국의 조기 금리 인하 단행에 베팅하면서 국내뿐만 아니라, 미국·일본에서 미 국채를 공격적으로 사들였던 투자자들은 평가 손실이 자꾸 늘어나 울상이다. 채권 투자자들은 지금 어떤 선택을 해야 좋을까?

✅힘 잃는 금리 인하설

전 세계 금리의 지표 역할을 하는 미국 10년물 국채 금리는 작년 10월 연 5%를 넘어서기도 했다. 그러다 ‘조기 금리 인하설’이 나오면서 연말에는 연 3%대까지 내려갔다. 고금리로 미국 경기가 고꾸라지는 걸 막기 위해 선제적으로 금리를 인하할 것이란 전망 때문이었다. 그런데 예상과 달리 미국 경제가 강하다는 지표가 연이어 나오면서 조기 금리 인하설은 힘을 잃고 있다.

대신 최근엔 10년물 국채 금리가 작년 말처럼 연 5%를 다시 돌파할 수 있다는 시나리오가 고개를 들고 있다. 미국 최대 은행인 JP모건의 제이미 다이먼 회장이 이달 초 “미국 금리가 연 8%까지 치솟을 수 있다”고 내다봤고, 15일엔 투자은행 UBS가 “미국 기준금리가 내년엔 연 6.5%까지 높아질 수 있다”고 경고했다. 현재 미국의 기준금리는 상한 기준 연 5.5%다.

예상치 못한 최근의 금리 상승세에 장기채 투자자들은 속이 탄다. 장기채는 단기채보다 채권 회수 기간(듀레이션)이 길어서 같은 폭의 금리 하락에도 그만큼 수익률이 더 커지지만, 거꾸로 금리가 오르는 상황에선 역풍을 맞는다. 듀레이션이 3년짜리인 채권은 1년짜리 채권 대비 시장 금리 변화에 따른 가격 변화 폭이 3배 큰 것으로 알려져 있다.

✅속 타는 채권 개미들

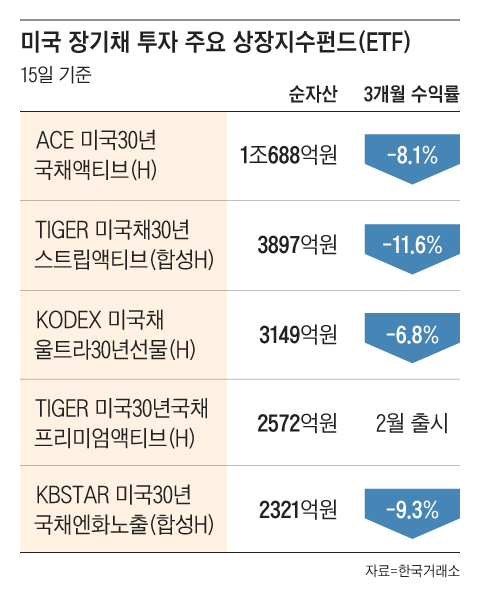

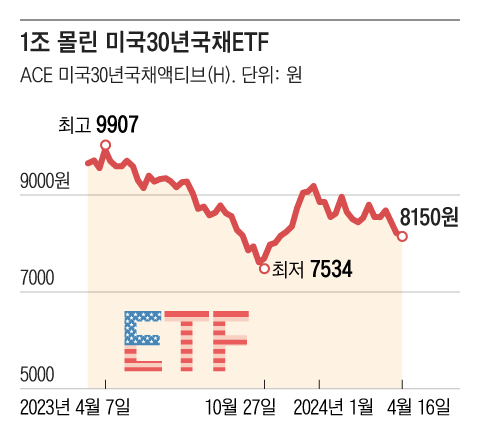

국내 투자자들은 올 들어 듀레이션이 20~30년으로 긴 장기채를 집중적으로 사들였다. 15일 한국거래소에 따르면, 만기 10년 이상의 미국 장기채에 투자하는 상장지수펀드(ETF) 규모는 2조8400억원에 달한다. 장기채 투자 붐이 일면서 1조짜리 공룡 상장지수펀드(ETF)도 탄생했다. 한국투자운용의 ‘ACE 미국30년국채액티브’ ETF는 작년 말만 해도 몸집이 6000억원대였지만, 올해 4000억원 넘게 유입되면서 1조원으로 커졌다. 하지만 수익률은 연초 이후 -8%대로 부진하다.

미국 시장에선 미국채 30년물 채권 가격 움직임의 3배로 움직이는 레버리지 상장지수펀드(ETF)를 2600억원 어치 순매수했다. 기대와 달리 금리 상승으로 채권 가격이 빠지면서 올해 수익률은 -29%다.

일본 엔화로 미국 국채를 매수해서 엔화 강세와 금리 하락에서 나오는 ‘더블 수익’을 기대하던 투자자들도 타격이 크다. 미국이 금리를 내리면 엔화 가치와 미국 국채 값이 동시에 오르는 수익 극대화 전략을 노렸지만 정반대 상황이 펼쳐지고 있어서다. 한국인이 올해 도쿄 증시에서 5000억원 가까이 순매수한 블랙록의 미국 장기채 ETF는 연초 이후 수익률이 -13%다.

✅장기 투자라면 “적립식 채권”

전문가들은 장기채를 어떤 목적에서 매입했는지부터 살펴보라고 권한다. 장기 투자인지, 단기 투자인지에 따라 대응법이 달라진다는 것이다. 신동준 숭실대 교수는 “채권 중 국채는 시장 금리가 아무리 요동쳐도 만기까지 보유하면 애초에 정해진 원리금을 수령할 수 있다”면서 “향후 금리 흐름과 상관없이 예금 금리보다 높은 금리를 꾸준히 챙기겠다는 장기 투자 목적이라면, 예금 금리보다 금리가 높은 국채를 소액 적립식으로 모아가라”고 말했다.

추가 매수 타이밍과 관련해선, 10년물 국채 금리 기준 연 4.6% 수준도 괜찮은 진입 시점이지만 전쟁 위험 등 변수들이 많아 기다려보라는 조언도 나온다. 박소연 신영증권 이사는 “작년 말 고점, 즉 10년물 국채 금리 기준으로 연 5% 부근이 저항선 역할을 할 수 있으므로, 그 부근에 왔을 때 추가 매입하는 전략을 고려할 만하다”고 말했다.

갈 곳 잃은 차이나머니가 향한 곳 / 중국 은행들의 대규모 중국 국채 매입 / 중국 경제가 살아나서 중국 금리가 오르면 중국 국채가격이 떨어져서 은행들이 폭망할 수 있다 / 해결책은? 중국 경기를 회복시키지 않는 것?

Comments

Post a Comment